Як влаштований Сільпо. Володимир Костельман побудував бізнес на 100 млрд. Попереду — АТБ

- Фото:

- All Retail

Fozzy Group одна з найбільших і непублічних бізнес-груп України. Хто ж і що допомогло їй дорости до розміру в 100 млрд грн?

Заходячи в супермаркет Сільпо на південній околиці Києва, ви неодмінно потрапите під дощ, він йде тут безперервно. Але ще жоден покупець не промок. Це атракціон, дощ кінетичний. У цьому ж магазині можна побачити сніг, північне сяйво, грозову блискавку і веселку. Тематичне оформлення супермаркетів Сільпо — фішка цієї мережі. Чи не виїжджаючи з Києва, можна побувати в Шотландії, на Сицилії і Шрі-Ланці, майстерні Нікола Тесли і всесвіту мультфільму Лісова Мавка. Всього таких магазинів — 68.

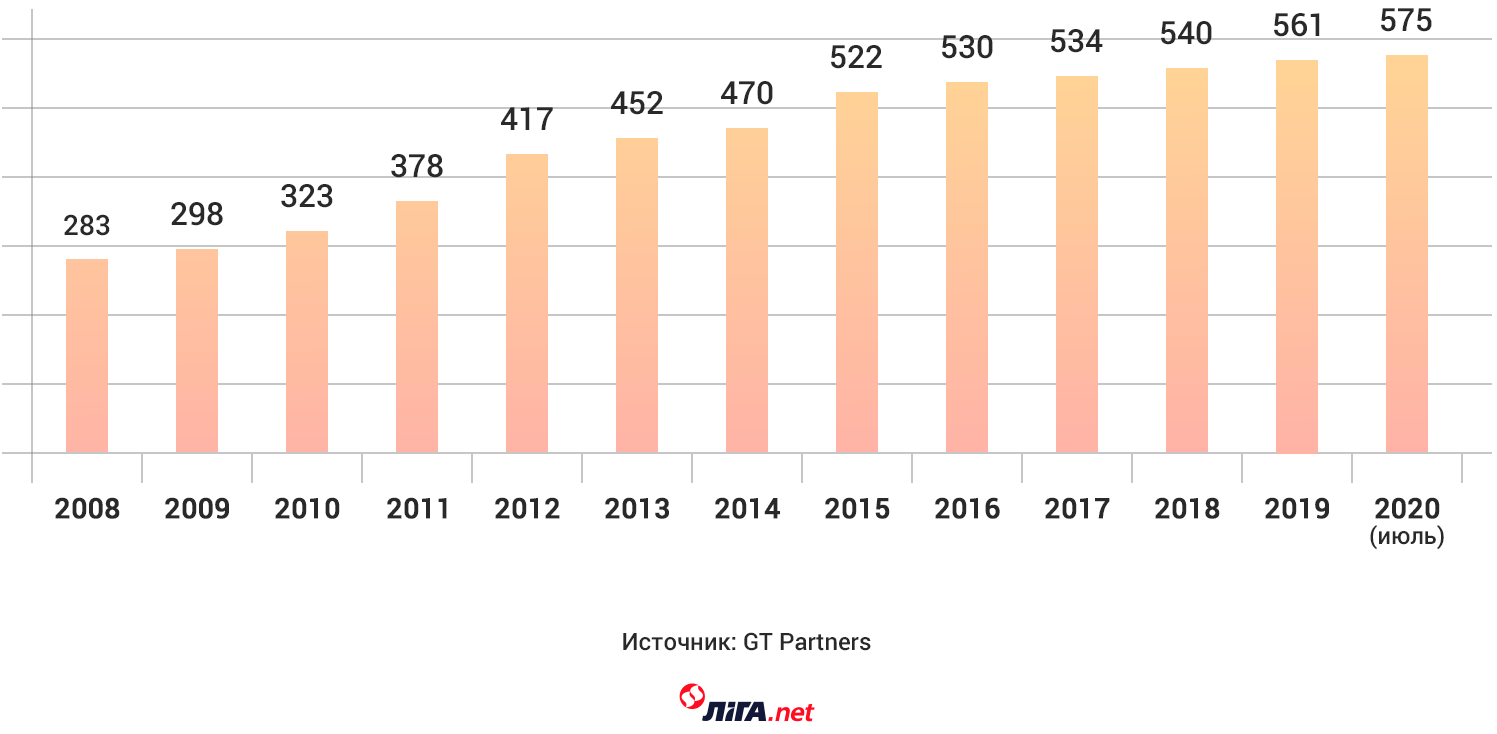

Мережа Сільпо — частина Fozzy Group, що обʼєднує сім напрямків бізнесу, із загальним оборотом за минулий рік понад 100 млрд грн (прогноз). Цього гіганта українського рітейлу, що складається з понад 600 тільки продовольчих магазинів, побудували за 23 років чотири дніпропетровських шкільних друга Володимир Костельман, Олег Сотников, Юрій Гнатенко та Роман Чигир. Крім бізнесу, Костельман, Сотников і Чигир разом грали психоделічний рок в групі «Ремонт Води». Останній, втім, до стомільярдної позначки не дійшов. Чигир покинув Fozzy, розповів співрозмовник в групі.

Але саме мережу Сільпо — найбільший актив групи, а її розвиток — ключ до успіху всієї Fozzy Group. Дороге дизайнерське, а часто і художнє оформлення нових магазинів привертає більше забезпечених покупців, які готові платити більше. Сегмент середній плюс для Сільпо її засновники вибрали на початку десятих, по суті, зробивши ставку на зростаючий середній клас. І прогадали. Жорстка економічна криза 2014-2015-го змусила більшість українців скуповуватися там, де дешевше. Основний конкурент Fozzy дискаунтер АТБ став безперечним рітейлером номер один і продовжує впевнено утримувати лідерство.

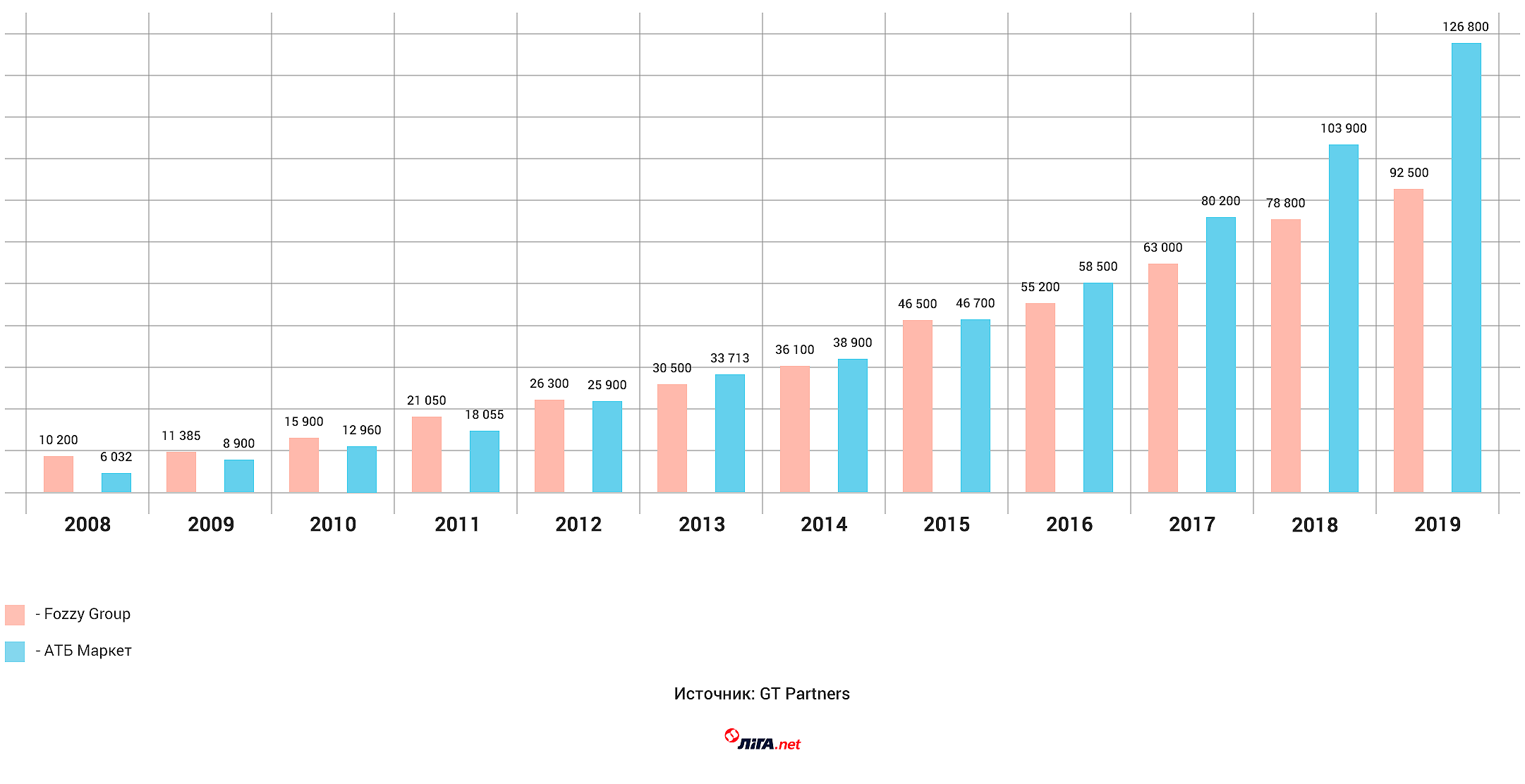

За минулий рік Fozzy Group відкрила 59 магазинів (по 18 Сільпо і Thrash! І 23 Фори), за цей же час АТБ наростив мережу на 127 точок до 1201 магазинів. По виручці АТБ випереджав Fozzy в 2019-му більш ніж на 30 млрд грн.

Родом З Дніпра

До переїзду в Київ 1997 році Костельман з партнерами — Олегом Сотниковим, Юрієм Гнатенко і Романом Чигирем, займалися торгівлею товарами широкого вжитку в Дніпрі. Коли в рідному регіоні стало тісно, вирішили організувати оптову компанію в столиці.

Для початку взяли в оренду склади в Вишневому і працювали під вивіскою Партнер-Вишневий, яку по франчайзингу купили у дніпропетровській компанії Рейнфорд.

У 1997 році Костельман з партнерами відкрили в Вишневому перший гіпермаркет Fozzy Cash&Carry. А вже через рік — перший магазин нової мережі — Сільпо.

«Як стратегію вони тоді взяли мультиформатність, і вирішили відродити після дефіцитних 90-х формат якісних супермаркетів», — розповідає рітейл-експерт, колишній директор з розвитку мережі Буми-маркет Олександр Ланецкий.

Костельман з партнерами викуповували старі радянські універмаги, встановлювали там куплене у європейських рітейлерів обладнання і запускали. «Тоді якраз масово банкрутували супермаркети в Німеччині, — згадує Ланецкий. — Українські підприємці купували обладнання і техніку і везли до нас».

Перший Сільпо відкрився в Києві, але швидко вийшов за межі столиці. До 2002 року роздрібний бізнес Fozzy Group став одним з найбільш динамічних, що розвиваються в країні — за минулі два роки компанія відкрила понад півсотні нових магазинів різних мережевих форматів. Компанія вивела на ринок ще одну мережу — магазини біля дому Фора і посилила позиції на ринку рітейлу. Для цього партнери купили мережу магазинів Днепрянка.

Роздріб Fozzy Group збільшилася до трьох мереж: гіпермаркети Fozzy Cash&Carry, супермаркети Сільпо і магазини біля дому Фора.

Спроба почати бізнес в Росії і відкрити Сільпо в Москві зазнала фіаско. «Одна справа — створити мережу супермаркетів у себе в країні, зовсім інше — організувати правильну торгівлю за кордоном, налагодити роботу з масою постачальників», — пояснював невдачі Костельман в інтервʼю виданню Торговое дело. Але найважливіша сутичка очікувала підприємців в Україні.

У процесі підготовки цієї статті журналіст поспілкувався з трьома топ-менеджерами Сільпо (як колишніми, так і чинними), вони говорили з санкції акціонерів, але при цьому на умовах анонімності, посилаючись на комунікаційну політику.

Перший, найперший

Ключовим конкурентом Fozzy на початку 2000-х була мережа Фуршет Ігоря Баленка. За даними GfK, чверть жителів Києва в 2004 році отоварювалися в 36 магазинах мережі Фуршет. Кількість магазинів мережі росла швидше, ніж у Сільпо, та й місця розташування торгових точок у Фуршету «апетитніша», згадує Ланецький. Не стояли на місці й інші гравці — Мегамаркет, Велика Кишеня, а незабаром на ринок прийшли і іноземці — Metro C&C і Billa.

Покупку Днепряночки Ланецький називає великою помилкою Костельмана. «Їм заарештували рахунки, звинуватили в несплаті податків , поставили мережу на коліна мінімум на півтора року», — згадує експерт.

За його словами, за Днепряночку боролися родичі тодішнього генпрокурора Святослава Піскуна, які вже володіли частиною акцій мережі. «Через рік сперечань, Костельман змушений був купити втридорого пакет співвласників Днепряночки, щоб його залишили в спокої», — розповідає Ланецкий.

2006-й став переломним. Дітище Костельмана зрушив Фуршет з першої позиції на третю, а на другому місці за оборотом виявилася Мetro C&C.

У 2007-му Fozzy спробувала розвинути успіх за рахунок скупки дрібних гравців, — згадує Ланецкий. Фуршет залишився позаду, але зʼявився новий конкурент.

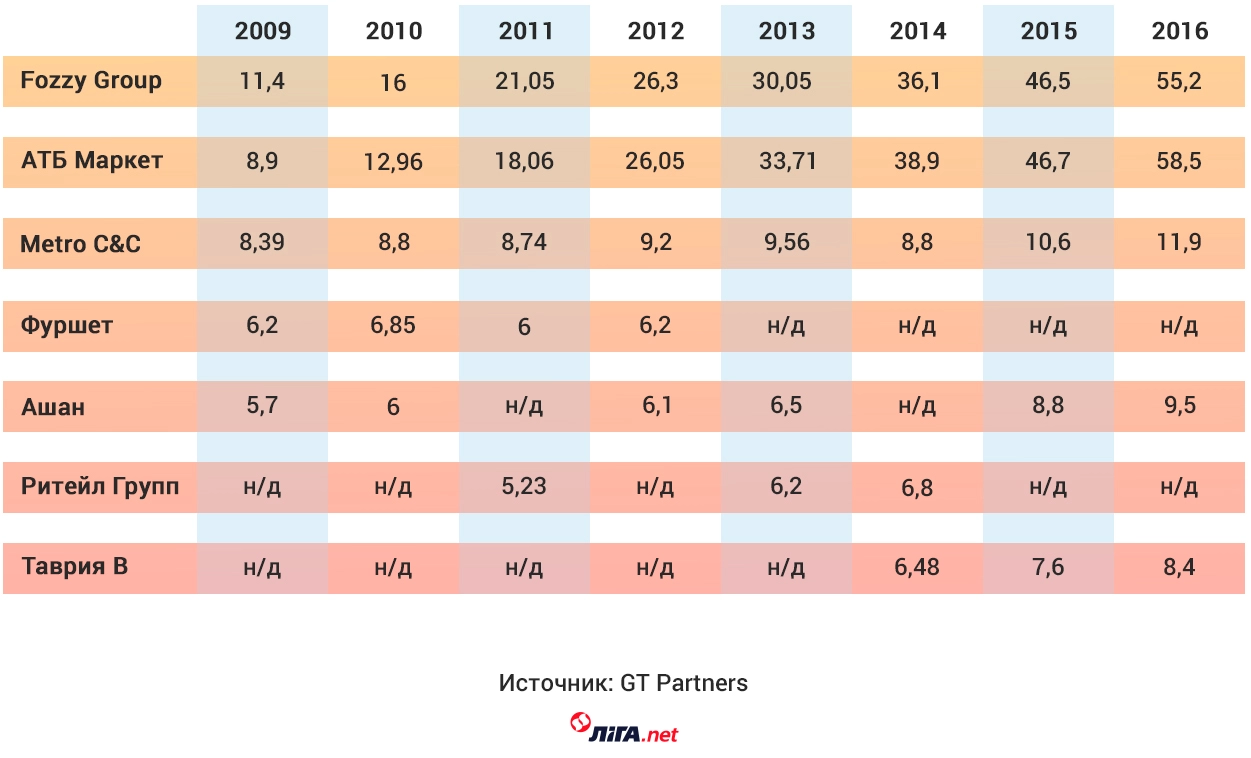

У трійку лідерів увірвався дніпровський дискаунтер АТБ-маркет. Бізнес Fozzy ріс, але АТБ ріс швидше. З 2013 року він тримає першість по обороту, заважаючи всьому роздрібного бізнесу Fozzy Group (а це 6 мереж) повернути собі лідерство.

«Якби вони тоді не спіткнулися об Днепряночку, Україна була б схожа на Сербію, Хорватію чи Литву, в кожній з яких є монопольний рітейлер, у яких більше конкурентів у десятки разів», — говорить Ланецький. Для розвитку потрібні були гроші, в тому числі позикові. У 2008 році грянула світова криза, яка «провчила» всіх любителів рости за кредитний рахунок.

Зі збільшенням курсу долара боргове навантаження практично всіх мереж зросло, і власники почали складні переговори з банками про реструктуризацію позик.

Fozzy — не виняток.

Бізнес на боргах конкурента

«Вони побудували свій бізнес практично повністю за рахунок боргів. Через регулярні кризи в країні довго займалися реструктуризацією свого кредитного портфеля», — згадує Сергій Чуйкин, керуючий директор інвестиційно-банківського департаменту Concorde Capital.

За його словами, Fozzy Group відома на фінансовому ринку як жорсткий позичальник і парламентер — з ними було б досить складно судитися. «Наскільки ми розуміємо, тільки недавно змогли розрулити всі свої питання з банками і навіть залучили нові гроші в ЄБРР», — розповідає інвестбанкір.

Додала масла у вогонь криза 2014 року — гривня стрімко девальвувала, а борги рітейлерів росли як на дріжджах.

Зокрема, за підсумками 2014 року у Рітейл Груп, що розвиває мережі Велика Кишеня і BелМарт, накопичилося 861,5 млн грн боргу, у Фуршету — понад 1 млрд грн, а у Fozzy Group — 10,5 млрд грн.

Кілька років тому на закритій банківської конференції один інвестбанкір приводив історії Фоззі та Рітейл Груп як показовий приклад. Мовляв, і ті, і ті увійшли в кризу з боргами, але Fozzy пішла у відмову і жорстку реструктуризацію, а Рітейл Груп намагалася домовитися з банками, в результаті перші виросли в рази, а другі випали навіть з десятки найбільших рітейлерів.

Найбільш «гучними» кредиторами бізнесу Костельмана були російський ВТБ Банк (кредитні договори на суму 2,2 млрд грн і договору фінансового поручительства на 8,2 млрд грн) і виведені з ринку в 2016 році банки Київська Русь і Хрещатик.

Близько 40 позовів від ВТБ в результаті судових тяжб перетворилися спочатку в блокування рахунків компаній Костельмана, потім — в часткове погашення боргу з великим дисконтом.

Факторингова компанія Фактор Плюс викупила борг у ВТБ Банку і прийняла від Сільпо 43,8 млн грн, пробачивши при цьому 169,1 млн грн за кредитними договорами 2006 і 2007 років.

Компанія Костельмана дотримувалася графіку платежів, але в кризу, коли потрібно було погасити борг, відразу ж попросила про розстрочення, розповідав ексглава правління банку Хрещатик Дмитро Груджук. «Вони сказали, що або банк буде ходити по судах три-чотири роки, або ж банк надасть реструктуризацію», — цитує Гриджука ЕП.

З переданими Фонду гарантування банками у Костельмана була зовсім коротка розмова. Заступник глави ФГВ в 20016 році Андрій Кияк розповідав ЕП, що Fozzy не закриває свої борги перед збанкрутілими банками.

У період судових тяжб Fozzy не стояла на місці. Група відкривала нові магазини, але частину точок доводилося закривати через неефективність і невдалі локації.

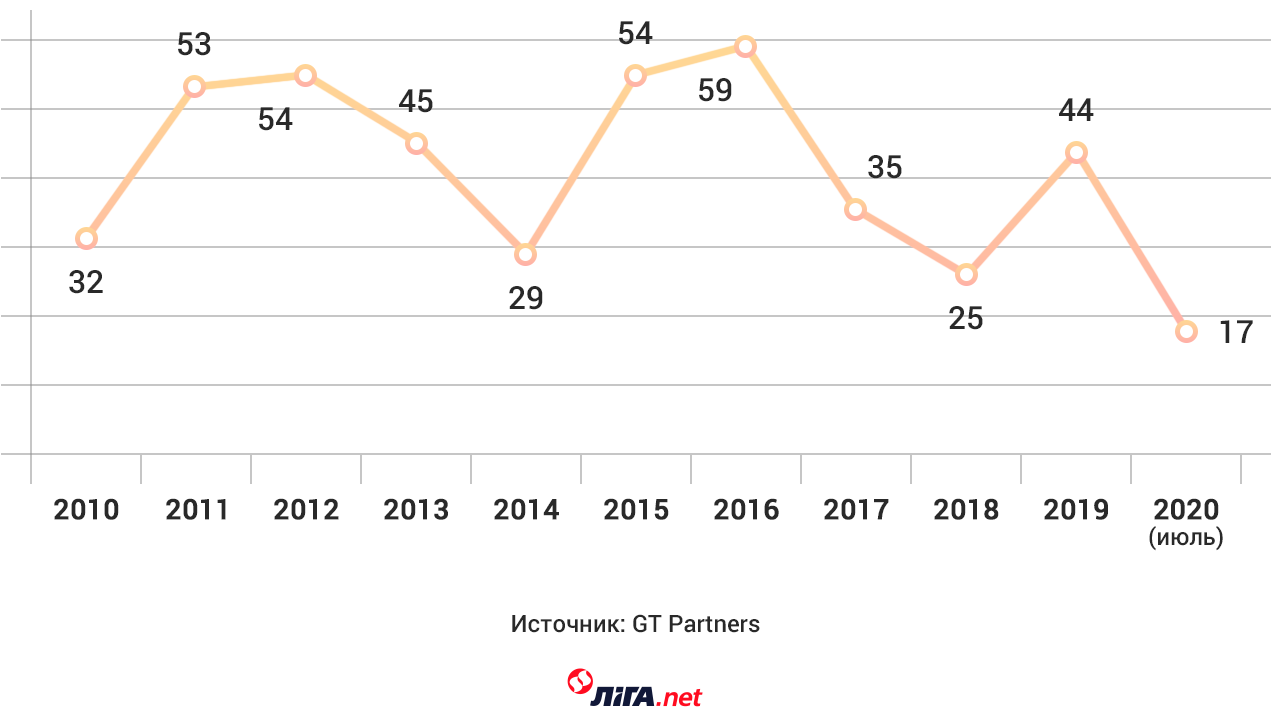

Щоб повторити приріст 2014-2015 років, коли група відкрила 52 нових точок, рітейлеру знадобилося цілих шість років: за 2015-2020 роки мережа зросла на 53 магазина. Відбувався природний відбір: рітейлер активно займав місця своїх менш щасливих конкурентів.

Скільки нових магазинів відкривала щорічно FOZZY GROUP

Так, з 2015 року Сільпо відкрився на місцях збанкрутілих магазинів мережі Амстор Вадима Новинського, Край Анатолія Юркевича (займав точки Фуршета), мережі Маленький принц Іллі Грінберга і мережі West Line, яка пішла з роздробу.

Як розвивався рітейл-бізнес FOZZY GROUP

Fozzy працює з одними з найдорожчих на ринку консультантів — компанією McKinsey — вона і зараз консультує компанію в розвитку бізнесу.

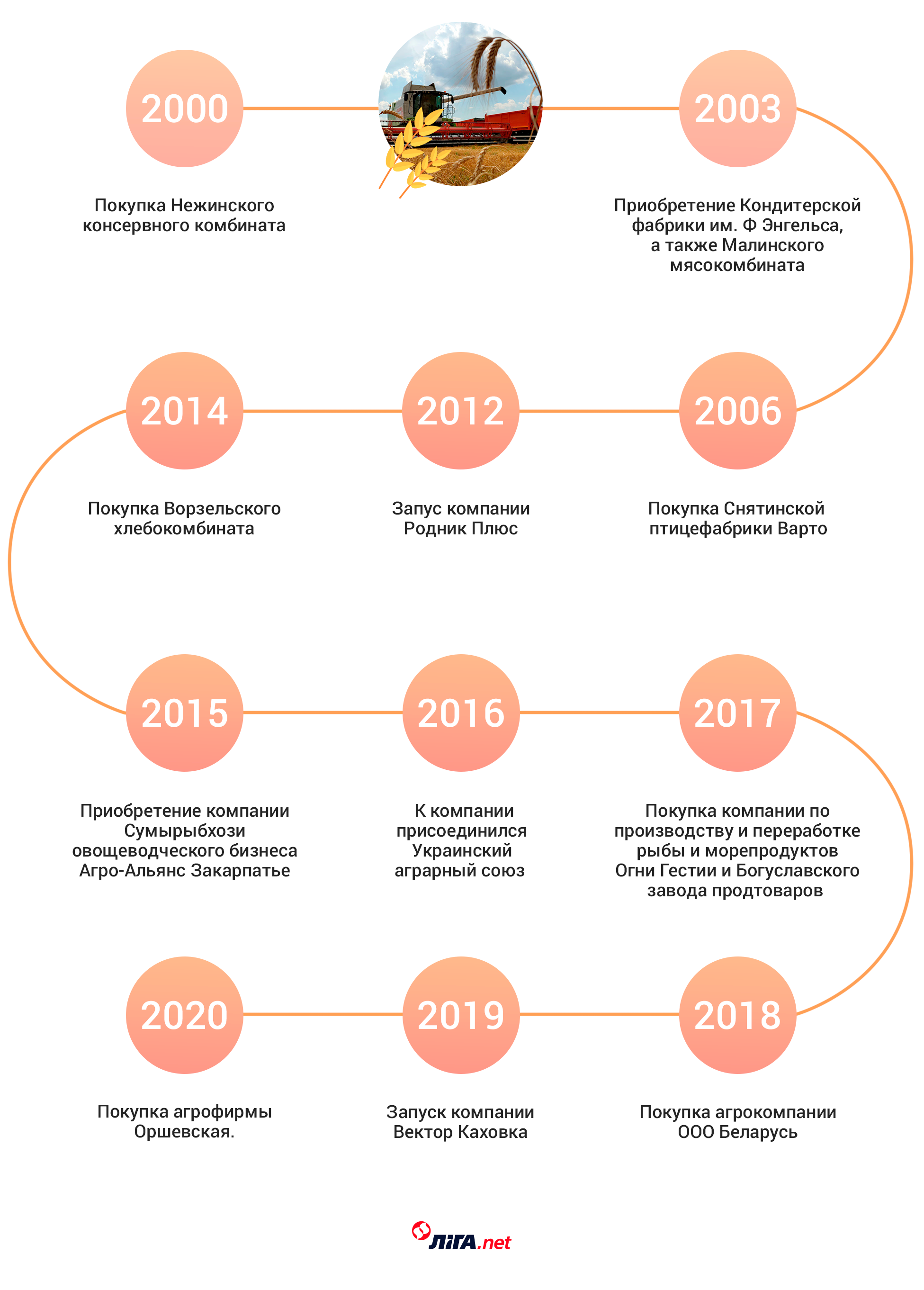

За 23 роки роботи група зробила 11 операцій по поглинанню конкурентів.

Кого і коли проковтнула FOZZY GROUP

«Їх не цікавив бізнес інших, оскільки там бізнесу практично не було. Були просто приміщення, в яких працювали інші магазини, — згадує експансію Fozzy Ланецький. — Єдине, що вони купили як бізнес, була мережа Буми-Маркет в 2007 році».

За його словами Костельман купив Буми-Маркет, заплативши за нього в кілька разів більше, ніж інвестували попередні власники. Сума операції оцінювалася в межах $ 35-50 млн.

Згідно з останнім фінансовим звітом, за результатами 2019 року, Fozzy Group збільшила консолідований оборот на 18,2% до 78,16 млрд (без урахування ПДВ). За останні пʼять років він збільшився в 2,44 рази.

У ковідний 2020-й менеджерам Сільпо не було нудно: мережа виросла на 18 магазинів. Це нові концептуальні маркети з тематичним дизайном. В інтерʼєр закладена ідея, якій підпорядкована концепція торгової точки.

Кожне відкриття дизайнерського супермаркету креативщики перетворюють в шоу з артистами, тематичними уявленнями, розіграшами. В Сільпо зʼявилися кавʼярні, піцерії, італійські, мʼясні і суші-ресторани.

Розрахунок простий: покупці проводять в магазинах більше часу і витрачають більше грошей.

Fozzy не відмовилася від розвитку концептуальних магазинів Сільпо в кризові роки і не збирається міняти стратегію зараз, запевняють в неформальних бесідах топ-менеджери мережі. Для приведення старих магазинів до нових стандартів Fozzy залучила $ 60 млн кредитних коштів від Європейського банку реконструкції та розвитку. За ці гроші рітейлер має намір відновити не тільки частину магазинів Сільпо, але і 29 магазинів Фора.

Сільпо непогано впорався з викликом, принесеним COVID-19. Мережа за місяць запустила свою систему доставки й інтернет-магазин.

У найближчі роки рітейлер планує зосередитися на приведенні магазинів Сільпо до єдиних стандартів, а темпи експансії сповільняться — до 2023 року компанія планує відкривати до 10 нових обʼєктів Сільпо.

Рітейлер, аграрій, банкір і трішечки туроператор

Якщо прочитати перелік активів Fozzy Group, то, на перший погляд, — це купа розрізнених бізнесів: продукти, електроніка, доставка, агро, аптеки, харчопром і навіть турагентство. Але це не так, точніше — не зовсім так. «Частина бізнесів доповнює рітейл і дає синергію, — розповідає один з топ-менеджерів Fozzy Group. Наприклад, агро, банк, логістика. А деякі бізнеси — це результат зростання людей всередині Fozzy Group. Є інвестиційний комітет, в який входять всі акціонери, на який майже будь-хто з компанії може винести свою ідею. Якщо вона зайде, то менеджер отримає ресурси на розвиток нового бізнесу», — пояснює він.

Першими, після магазинів, у Костельмана зʼявилися сільськогосподарські та переробні активи. Всього через два роки після запуску Сільпо у 2000 компанія купила Ніжинський консервний комбінат. Зараз Костельмана і його партнерів можна назвати аграріями: в їх руках більше 11 000 га сільгоспземель, мʼясокомбінат, птахофабрика, рибгосп і компанія з виробництва та переробки риби і морепродуктів, а також рослинницькі активи.

Крім того, до складу Fozzy Group входить хлібозавод, кондитерська фабрика і Богуславський завод продтоварів, що спеціалізується на борошняних кондитерських виробах.

Виручка всього напряму, за підсумками 2019 року, перевищує 1,5 млрд грн.

«Відхід у власне виробництво логічний — вища маржинальність, зрозумілий збут, контроль якості продукту», — каже Чуйкин з Concorde Capital.

Всі ці компанії працюють виключно для потреб бізнесу Fozzy Group: тут виробляють продукти для власних торгових марок мереж (Премія, Повна Чаша, Extra !, Премія Рікі Тікі, Premiya Select), а також закуповують продукцію ресторани холдингу. Аграрний напрямок буде розвиватися, запевняє співрозмовник в Fozzy.

У Fozzy є і ресторанний бізнес (не рахуючи фудхолів, розташованих усередині Сільпо), причому заклади в абсолютно різних сегментах і форматах: чеський ресторан «У хромого Пола», китайський «Дзяо», латиноамериканське заклад EscoBar, коктейль-бар Who&Why.Drinkery, ресторан української кухні «Мокрі вуса», а також дві кондитерських «Буланжери», куплені разом з хлібозаводом у 2014-му.

Великі проблеми великого бізнесу

У компанії описують свою стратегію як «лідерство в продукті». «Ми не лідер по витратах, не конкуруємо ціною, як АТБ. Наша історія — створення унікального продукту, демократизація, забезпечення доступності продуктів і створення крутого купівельного досвіду», — каже на одному диханні співрозмовник Liga.net в Fozzy Group.

Але за красивою фразою ховається системна проблема. «Управляти великою кількістю зовсім різних бізнесів не так просто», — каже Чуйкин.

Якщо взяти тільки продуктовий рітейл, то у Fozzy пʼять різних брендів. І розвивати їх одночасно — непросте завдання. (Навіть більше пʼяти. Наприклад, нові магазини Сільпо куди ближче до преміальних Ля Сільпо, ніж до своїх тезок, відкритих 10-15 років тому.)

«Вони дуже великі і дуже розфокусувані: у них різні формати, які вимагають різних стратегій, управлінських моделей і логіки роботи», — каже співзасновник шведсько-українського проекту DYB Ігор Гут.

Навіть в рамках одного бренду Сільпо є проблеми з позиціонуванням. Гут наводить такий приклад. «Ти приходиш в нове Сільпо: гарний магазин, з якісними і дорогими продуктами, але касир завчено просуває бонуси, наклейки, купони, поповнення рахунку, в загальному, все, що ніяк не розраховане на цільову аудиторію цього маркету». Але старих магазинів Сільпо в три рази більше ніж нових, і їх покупцям дуже потрібні знижки-бонуси, а касири працюють по одному скрипту. Загалом, маркетологам Сільпо не позаздриш.

У випадку з Форою вони до сих пір не визначилися, це дискаунтер або магазин біля дому додає Гут.

По суті, Фора і Сільпо — це два окремих величезних бізнеси, їх розвивають різні команди, у них окрема логістика, бюджети і т.д.

У компанії запевняють, що намагаються не допускати, щоб внутрішня конкуренція між мережами завдавала шкоди бізнесу. Не факт, що виходить.

Нетехнологічність і розосередження призводять до того, що у магазинів Fozzy Group на ринку сформувалася слава злісних неплатників. «Вони затримують платежі, це всі знають, — каже Гут. — Але без злого умислу, вони просто погано організовані». Сильна сторона Fozzy — це творчість, креатив, інновації, додає експерт.

Чи зможе дітище Костельмана повернути першість на українському ринку?

Завдання складне. «АТБ — це стандартизований оператор з хорошою управлінською моделлю, яка катком йде вперед, — каже він. — До того ж АТБ працює в самому ємному сегменті — середній мінус. А з появою нового формату «чорних АТБ» вони розширюються в верхній сегмент — середній плюс», — зазначає він.

В Сільпо на експансію АТБ дивляться без трепету. «Вони — сильний конкурент для старих магазинів, які ще не встигли перетворитися, — говорить співрозмовник в Fozzy. — Але нові Сільпо не відчувають конкуренції. Це ж не просто магазин, а такий собі Діснейленд, в якому споживачеві дають максимально широкий вибір і найвищий сервіс».

Але є стримуючий фактор — добробут українців. З магазинами, які працюють в сегменті середній+ можна входити лише в обмежену кількість міст, де платоспроможність населення вища за середню по Україні.

А тут оновленим Сільпо на пʼяти наступають нові конкуренти. У Києві — NOVUS литовського бізнесмена Раймондаса Туменаса. У минулому році він купив мережу Billa, що сильно поліпшить їхнє становище в столиці.

Після злиття в столиці NOVUS буде представлений 59 торговими точками. У Сільпо в столиці — 81 магазин, маркетів АТБ в Києві майже вдвічі більше.

Хто переможе в конкурентній боротьбі? Це багато в чому залежить від того, чим будуть вибирати більшість споживачів в доступному для огляду майбутньому — серцем або гаманцем. Сільпо, безумовно, чемпіон в боротьбі за серця українського середнього класу.

Тільки було б за кого боротися.