Почему продуктовые сети потеряли интерес к столичному региону

FMCG -операторы предпочитают открывать новые торговые точки в областях с низкой конкуренцией, где работает меньше маркетов всеукраинских брендов.

Кто лидирует в Киевской области по темпам открытия в 2017 году, у кого больше всего торговых точек, как меняются позиции, охваты и планы продуктовых сетей в регионе — в материале RAU.

Киевщина не в приоритете

В Киевской области стало открываться значительно меньше торговых точек FMCG -ритейлеров, чем годом ранее. Если за 2016-й появилось 49 новых точек, то в I полугодии 2017-го пока открыто всего 17, отмечают в GT Partners Ukraine.

Происходит это в том числе и из-за того, что самые наиболее динамично развивающиеся сети переориентировали развитие на Запад и в Центр Украины. Дискаунтер АТБ больше внимания уделяет развитию в западном и южном регионах страны. Fozzy Group развивает сеть дискаунтеров THRASH: в 2017 году она увеличилась на 10 точек в в Харькове, Днепре, Запорожье, Херсоне, Бердянске и Черкассах. В июле Volwest Group открыла второй магазин сети супермаркетов SPAR и планирует открытие еще 15 магазинов в Волынской, Львовской, Закарпатской, Ивано-Франковской, Сумской и Черниговской областях.

В отличие от Киевской области, открытие магазинов сегмента FMCG по стране в 2017 году растет. Согласно исследованию компании GT Partners Ukraine, в январе-июне 2017 года продуктовые сети открыли 229 новых магазинов, в то время как в прошлом году было открыто всего 202. На 1 июля в стране работало более 4300 торговых точек сетевых игроков.

“Активно развивающихся сетей в Киевской области немного, массово открываются Фора, ЛотОк. Если раньше активничали АТБ, Эконом плюс, Наш Край, то сейчас для них Киевская область отошла на второй план, возможно временно”, — считает директор исследовательской компании GT Partners Ukraine Игорь Гугля.

Столичные рокировки

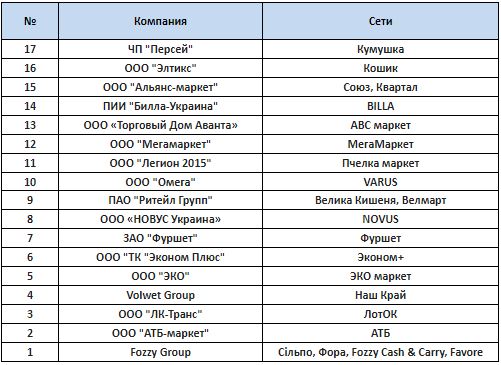

По данным GT Partners Ukraine, в Киевской области(без учета г.Киева) работает 17 FMCG –операторов.

Фото: RAU

За последние три года в регионе из новых появилась только сеть Пчелка Маркет, еще раньше зашел запорожский оператор Эконом+. В 2015-2017 годах с розничного рынка Киевской области ушли торговые сети Бимаркет, West line и Край.

На рынке появилась информация о скором уходе сетей компании Євротек, однако подтверждения пока нет. Компания все еще оперирует двумя магазинами в Славутиче.

По итогам первого полугодия 2017-го в Киевской области наиболее активно развивалась сеть ЛотОк — она увеличила сеть на семь магазинов. Fozzy Group открыла пять супермаркетов Фора и один Favore, в сети АТБ — всего две точки. Также в области появился еще один NOVUS.

По итогам 2016 года лидером по открытиям в Киевской области была Fozzy — компания открыла 12 магазинов у дома Фора и 1 Сільпо, появилось 11 точек АТБ, сеть ЛотОк увеличилась на 10 магазинов, Наш Край — на 8, и по две торговые точки открыли Пчелка Маркет и Эконом+.

Большая пятерка по количеству

Хотя в первом полугодии этого года Fozzy Group и АТБ менее активно развивают сети в киевском регионе, по количеству точек они все равно оставили далеко позади остальных ритейлеров.

Лидирует Fozzy — компания управляет в области магазинами всех своих брендов, кроме Trash! и Le Silpo. Она имеет 90 торговых точек в регионе, среди которых 82 Фора, 6 Сільпо, один Fozzy Cash&Carry и один Favore.

В целом, по данным GT Partners Ukraine, пятерка лидеров области выглядит так:

- Fozzy Group — 90 магазинов

- АТБ-Маркет — 51

- ЛотОк — 23

- Наш Край — 20

- ЭКО-маркет — 15

Если сравнивать по площади, то лидером среди FMCG так же остается Fozzy — общая площадь ее объектов в Киевском регионе составляет 43 255 кв. м. Объекты АТБ — занимают 20 980 кв. м, NOVUS — 18 020 кв. м, пятерку замыкают ЭКО-маркет — 17 600 кв. м и МегаМаркет с двумя объектами, в Гатном и Броварах, общей площадью 16 740 кв. м.

В 2016 году 39% открытых магазинов работают в формате магазины у дома и минимаркеты. В первом полугодии 2017 картина несколько изменилась: больше всего ритейлеры открывали минимаркеты — 38%, чуть меньше — 31% — супермаркеты, и всего две точки открылось в формате “магазин у дома”. GT Partners Ukraine отмечает точки до 200 кв. м как минимаркеты, 200-400 кв. м как магазины у дома и от 400 до 3000 как супермаркеты.

Welcome, retail!

Киевская область характеризуется плотностью продуктовых магазинов 82 кв. м на 1000 жителей. Это показатель не выше среднего: для сравнения, по данным GT Partners Ukraine, в Одесской области он составляет 105 кв. м/1000 жителей, а во Львовской — 54 кв. м/1000 человек. “Нельзя сказать, что Киевская область — сверхнасыщенный регион, есть крупные пгт, где вообще пока нет сетевых операторов, есть такие, где очень низкий уровень насыщенности. Сателлиты Киева, такие как Буча, Вишневое, Бровары — да, там наблюдается переизбыток, но в радиусе 100 км от Киева есть где открываться”, — говорит Игорь Гугля.

Пригород Киева активно застраивается и часть ритейлеров оперативно открывает магазины на территориях жилых комплексов. Новые ЖК — перспективное направление для развития, особенно для формата “магазин у дома”.

В среднем один новый жилой комплекс предполагает 400-800 квартир, а по словам Игоря Гугли, это объем, который удовлетворяет запросам исключительно минимаркета или магазина у дома, именно поэтому в жилых комплексах часто открывается ЛотОк, реже эти площади занимает АТБ. Фора также имеет опыт открытия новых магазинов в жилищных комплексах — ее точки работают в Ирпене, Софиевской, и в Петропавловской Борщаговке.

Эксперименты с форматами

Кроме смещения вектора в другие регионы, ритейлеры заняты обновлением маркетов и сменой форматов. Фора в этом году экспериментирует с форматами и аудиторией. Стандартные точки сети работают в формате “магазин у дома”, но в 2017 году в сети запустили новый формат — супермаркет. Таких объектов открыто уже три: в селе Счастливое, Мила и пгт Гребенки. Планируется открытие самого большого супермаркета в смт Головаха. В мае 2017 года открылся первый премиальный food-market Favore. Favore отличается от обычной Форы – начиная от ассортимента и заканчивая спектром предоставляемых услуг. “Супермаркеты открываются в пгт и селах вблизи Киева. Если локация позволяет — открываемся в большем формате”, — говорит Оксана Мицкевич, маркетинг-директор сети Фора.

Уже летом, во втором полугодии в киевских магазинах произвели масштабные обновления BILLA, Фуршет, АТБ, Велика Кишеня, Наш Край.

Весной 2017 года о масштабном обновлении магазинов объявил ритейлер Фуршет — были перезапущены две точки. До конца года сеть будет тестировать новую концепцию. По словам генерального директора сети Кшиштофа Конрады, по ее результатам компания будет внедрять формат в оставшиеся 77 магазинов.

В июле начала обновление магазинов сеть Наш Край. В сентябре BILLA перезапустилапервый магазин в новом концепте, но пока только в самом Киеве. Компания, несмотря на распродажу объектов в регионах, приняла решение остаться в Киеве. В 2017 году поменялись и дискаунтеры АТБ — последние точки открывались в обновленной концепции, в черном цвете. Изменения не коснулись киевских точек.

FMCG: Кто дальше

Причем большинство ритейлеров и в III квартале продолжают усиливать позиции в регионах. Магазины АТБ открывались во Львовской, Волынской, Днепропетровской, Винницкой областях и всего одна точка появилась в киевском регионе — в Белой Церкви.

Наш Край открывался в Ивано-Франковской, Ровенской, Житомирской областях.

Varus открыла супермаркет весной в Academ-City, но ей предстоит инвестировать в новые объекты сети в Днепре и Запорожье, которые компания выкупила у Billa.

“Экспансия торговцев во многом происходит ситуативно. В целом, во втором полугодии развиваться будут те, же что и ранее (ЛотОК, АТБ, Фора)”, — говорит Игорь Гугля.

Магазины сети Фора во втором полугодии будут открываться как в самом Киеве, так и в небольших городах, пгт и селах поблизости, говорят в компании. В конце сентября откроется самый большой в сети супермаркет Фора в пгт Глеваха, к концу октября планируется еще два открытия – в Борисполе и Коцюбинском.